Zleceniobiorcy mogą składać PIT-2 od 2023 roku. Jak wypełnić PIT-2 w przypadku umowy zlecenia?

Nowa wersja formularza PIT-2 jest przeznaczona nie tylko dla pracowników zatrudnionych na podstawie umowy o pracę, ale także dla osób pracujących na podstawie umów cywilnoprawnych – w tym umowy zlecenia. Zleceniobiorca, który chce złożyć PIT-2 zleceniodawcy, może wypełnić tylko niektóre oświadczenia i wnioski.

- Jak zleceniobiorca powinien wypełnić PIT-2?

- Oświadczenie w sprawie kwoty zmniejszającej zaliczkę na pdof w przypadku kilku umów zleceń

- Oświadczenie w sprawie kwoty zmniejszającej zaliczkę na pdof w przypadku umowy zlecenia i umowy o pracę

- Oświadczenie zleceniobiorcy w sprawie ulg

- Wniosek zleceniobiorcy o niestosowanie ulgi dla młodych

- Rezygnacja z 50% kosztów uzyskania przychodów przez zleceniobiorcę

- Wniosek o rezygnację z pobierania zaliczek na pdof z tytułu umowy zlecenia

- Części PIT-2 wypełniane przez zleceniobiorcę – podsumowanie

- Dodatkowe pytania o PIT-2 wypełniany przez zleceniobiorcę

Jak zleceniobiorca powinien wypełnić PIT-2?

Dopuszcza się zarówno formę papierową, jak i elektroniczną. Podatnik (zleceniobiorca) może albo wypełnić oryginalny formularz PIT-2, albo złożyć wybrane oświadczenia i wnioski poprzez system kadrowo-płacowy używany przez płatnika (zleceniodawcę). Ważne, aby płatnik otrzymał informacje, których potrzebuje do comiesięcznego obliczania wynagrodzeń. Zobacz, jak wypełnić nowy PIT-2 (wersję 9), szczególnie kiedy podatnik zarabia na podstawie kilku umów w różnych firmach.

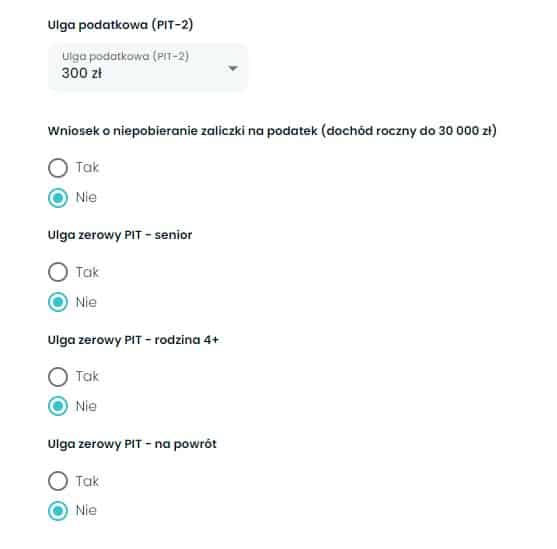

W ramach pełnej obsługi kadr i płac TribePerk udostępnia klientom platformę online, za pośrednictwem której obie strony umów przesyłają dane niezbędne do naliczania wynagrodzeń. Dodając umowę zlecenie do systemu, wystarczy odpowiedzieć na kilka pytań, które odzwierciedlają poszczególne pola w formularzu PIT-2.

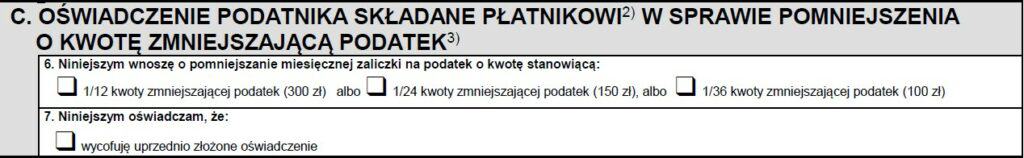

Oświadczenie zleceniobiorcy w sprawie kwoty zmniejszającej zaliczkę na podatek w przypadku kilku umów zleceń (część C)

Zleceniobiorca może złożyć oświadczenie, które upoważnia zleceniodawcę do comiesięcznego pomniejszania zaliczek na podatek dochodowy. Jeżeli podatnik podpisał co najmniej kilka umów zleceń, ma prawo do wskazania aż 3 płatników, którzy będą stosować kwotę zmniejszającą podatek. Każdy z nich zredukuje zaliczkę na pdof o maksymalnie 1/36 kwoty zmniejszającej podatek, czyli o 100 zł. Suma comiesięcznych potrąceń nie może przekroczyć 300 zł, czyli 1/12 kwoty zmniejszającej podatek w 2023 roku.

Przykład

Alina podpisała umowy zlecenia z 3 firmami na okres od 1 stycznia do 31 grudnia 2023 roku. Zleceniobiorczyni może złożyć PIT-2 każdemu zleceniodawcy, zobowiązując płatników do potrącania kwoty zmniejszającej podatek w wysokości 100 zł miesięcznie. Oczywiście Alina mogłaby założyć, że chce zobowiązać tylko 2 płatników do stosowania kwoty zmniejszającej podatek. W tym przypadku zleceniodawcy mogliby potrącać po 100 zł lub 150 zł miesięcznie, chyba że Alina wskazałaby, że jeden płatnik pomniejsza zaliczkę o 100 zł, a drugi – o 150 zł.

| Liczba umów zleceń z różnymi firmami | Warianty stosowania kwoty zmniejszającej zaliczkę na podatek dochodowy |

|---|---|

| 1 | Zleceniobiorca wybiera dowolną z kwot: 100 zł, 150 zł lub 300 zł |

| 2 | 1. 150 zł × 2 (każdy płatnik stosuje taką samą kwotę zmniejszającą podatek) 2. 100 zł i 150 zł (jeden płatnik stosuje niższą kwotę, a drugi – wyższą) |

| 3 | 1. 100 zł × 3 (każdy płatnik stosuje taką samą kwotę zmniejszającą podatek) 2. 150 zł × 2 (jeden płatnik nie zmniejsza zaliczki) 3. 100 zł i 150 zł (jeden płatnik nie zmniejsza zaliczki, drugi płatnik stosuje niższą kwotę w porównaniu z trzecim płatnikiem) 4. 300 zł (tylko jeden płatnik zmniejsza zaliczkę na podatek dochodowy) |

➡ Nowy art. 261 § 1 Kodeksu pracy sprawi, że pracodawca nie będzie mógł zakazać pracownikowi zawarcia umowy o pracę czy umowy zlecenia z inną firmą. Jedyne wyjątki to zakaz konkurencji w umowie o pracę i ograniczenia wynikające z innych przepisów.

Oświadczenie zleceniobiorcy w sprawie kwoty zmniejszającej zaliczkę na podatek w przypadku umowy zlecenia i umowy o pracę (część C)

Jak możesz przeczytać w objaśnieniu podatkowym z 8 grudnia 2022 roku, przygotowanym przez Ministerstwo Finansów, ta sama firma może obliczać zaliczki na pdof na różne sposoby w stosunku do tego samego podatnika. Z takim przypadkiem mamy do czynienia w sytuacji, w której pracownik zatrudniony na podstawie umowy o pracę podpisał ze swoim pracodawcą umowę zlecenie.

To oznacza, że przedsiębiorca oblicza zaliczkę jako zakład pracy (art. 32 ustawy o pdof) i jako zleceniodawca (art. 41 ust. 1 ustawy o pdof). Co za tym idzie, pracownik-zleceniobiorca powinien złożyć oddzielny PIT-2 dla umowy zlecenia i umowy o pracę, wskazując 1/24 kwoty zmniejszającej podatek (150 zł) w każdym oświadczeniu, jeżeli chce skorzystać z maksymalnej kwoty w skali miesiąca (300 zł).

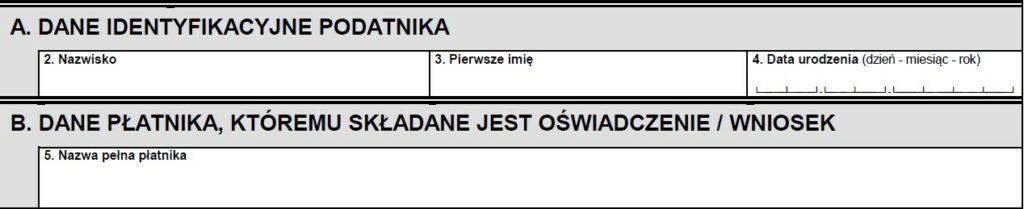

„Urzędowy” PIT-2 nie ma pola, w którym można by wpisać np. numer umowy. Pracownik-zleceniobiorca składający dwa formularze PIT-2 jednocześnie w jednej firmie powinien dopisać numer umowy w bloku na dane płatnika (pole 5 w części B). Tym prostym sposobem można uniknąć wątpliwości wobec źródła przychodów, do którego odnosi się PIT-2.

Jeżeli pracownik nie składa co najmniej dwóch PIT-2 jednocześnie, nie musi wpisywać numeru każdej umowy we wspomnianym polu. Załóżmy, że pracownik złożył PIT-2 dotyczący umowy o pracę na początku stycznia 2023 roku. Dopiero w lutym 2023 roku podpisał umowę zlecenie z tym samym pracodawcą. Wtedy również złożył drugi PIT-2, tym razem dotyczący umowy zlecenia. W tym przypadku wystarczy wskazać źródło przychodu tylko w późniejszym PIT-2 (nie trzeba aktualizować pierwszego).

👉 Umowa zlecenie jest regulowana przez Kodeks cywilny, nie Kodeks pracy. To oznacza, że po jej zakończeniu zleceniobiorca nie otrzyma świadectwa pracy. Może liczyć co najwyżej na referencje.

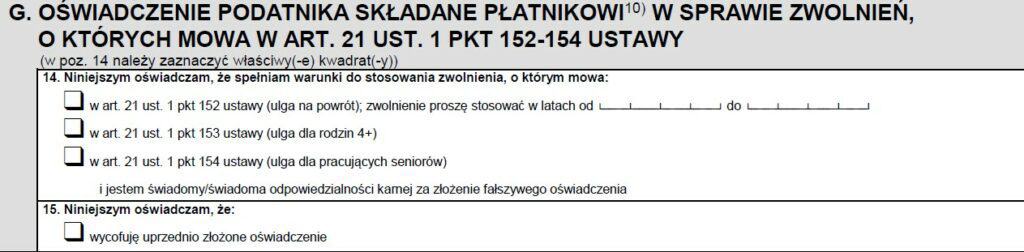

Oświadczenie zleceniobiorcy w sprawie ulg (część G)

Podatnik, który osiąga przychody z tytułu osobiście wykonywanej działalności na podstawie umów zlecenia, może skorzystać z ulgi na powrót, ulgi dla rodzin 4+ oraz ulgi dla pracujących seniorów. Co ważne, zleceniobiorca oświadcza nie tylko, że spełnia warunki do stosowania zwolnień, ale także ma świadomość odpowiedzialności karnej za złożenie fałszywego oświadczenia.

Jeżeli zleceniobiorca nie złoży zleceniodawcy oświadczenia w sprawie wymienionych ulg, to nie znaczy, że traci do nich prawo. Można je zastosować dopiero w rozliczeniu rocznym.

Jak w przypadku oświadczenia z części C, jeśli pracownik-zleceniobiorca ma podpisane dwie umowy z tą samą firmą, powinien złożyć oświadczenie z części G dwukrotnie – oddzielnie za umowę o pracę i za umowę zlecenie.

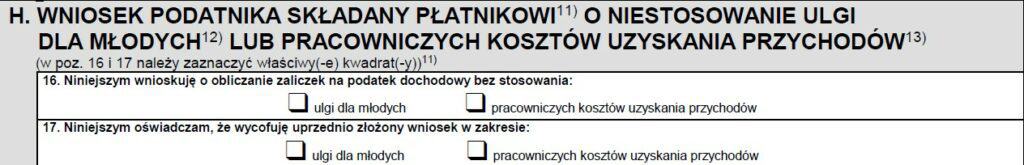

Wniosek zleceniobiorcy o niestosowanie ulgi dla młodych (część H)

Ulga dla młodych, czyli tzw. zerowy PIT, obejmuje wynagrodzenia wypłacone z tytułu m.in. umowy o pracę i umowy zlecenia. Dzięki temu zwolnieniu podatkowemu osoby, które nie ukończyły 26. roku życia, mogą uniknąć odprowadzania podatku od przychodu – do 85 528 zł w roku podatkowym. Kiedy zarobki zleceniobiorcy przekroczą tę granicę, nadwyżka będzie opodatkowana na zwykłych zasadach. Uwaga – jeśli zleceniodawca przeleje wynagrodzenie po dniu, w którym zleceniobiorca skończy 26 lat, te przychody zostaną opodatkowane.

Zleceniobiorca, który spełnia warunki uprawniające do skorzystania z ulgi dla młodych, nie składa żadnego wniosku o jej zastosowanie. Płatnik uwzględnia ulgę „z mocy ustawy”, czyli nie potrzebuje zgody od podatnika. Gdyby zleceniobiorca chciał zrezygnować ze zwolnienia podatkowego, musi zaznaczyć kwadrat w polu 16 w części H PIT-2.

Kiedy warto złożyć wniosek o niestosowanie ulgi dla młodych?

Wspomniany limit 85 528 zł dotyczy wszystkich źródeł przychodu. To oznacza, że wynagrodzenia z kilku umów zleceń sumują się. Jeżeli w rozliczeniu rocznym okaże się, że zleceniobiorca przekroczył limit, korzystając ze zwolnienia podatkowego u wszystkich płatników, będzie musiał dopłacić kwotę wskazaną przez urząd. W takim przypadku lepszą opcją wydaje się zrezygnowanie z ulgi dla młodych u wybranego zleceniodawcy. Co ważne, zleceniobiorcę korzystającego również z ulg wskazanych w części G PIT-2 obowiązuje ten sam limit (85 528 zł). Maksymalny przychód zwolniony z opodatkowania nie podwaja się, kiedy podatnik korzysta z dwóch ulg.

Płatnik musi uwzględnić wniosek o niestosowanie ulgi dla młodych w wynagrodzeniu z tytułu umowy zlecenia, która rozwiązała się przed wypłatą pieniędzy dla zleceniobiorcy.

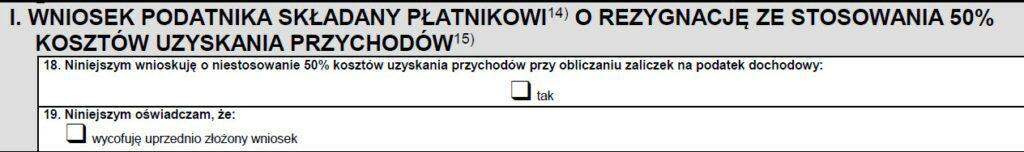

Wniosek o zrezygnowaniu z 50% kosztów uzyskania przychodów przez zleceniobiorcę (część I)

Jeśli zlecenie ma charakter artystyczny lub twórczy, zleceniobiorca ma prawo do tzw. autorskich kosztów uzyskania przychodów w wysokości 50%. Art. 22 ust. 9b ustawy o pdof określa przychody, w przypadku których można zastosować 50% KUP. Limit kosztów autorskich jest równy I progowi podatkowemu, czyli 120 000 zł.

Złożenie wniosku z części I PIT-2 może okazać się korzystne dla zleceniobiorcy, który otrzymuje przychody kwalifikujące się do zastosowania 50% KUP z różnych źródeł. Podatnik szacujący, że przekroczy ustawowy limit i będzie zobowiązany do dopłaty w rozliczeniu rocznym, może zrezygnować z autorskich kosztów uzyskania przychodu w dowolnym momencie.

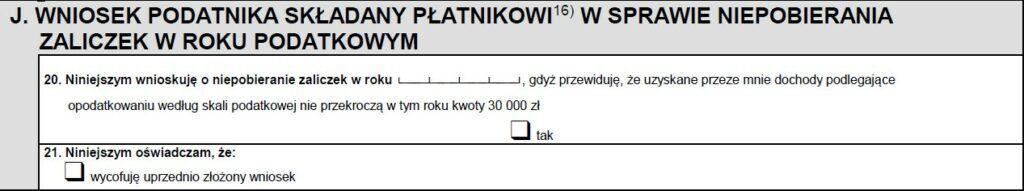

Wniosek o niepobieranie zaliczek w roku podatkowym (część J)

Zleceniobiorca przekonany, że jego dochody, które podlegają opodatkowaniu według skali podatkowej, nie przekroczą 30 000 zł w danym roku podatkowym, może zobowiązać zleceniodawcę do niepobierania zaliczek na podatek. Gdyby jednak okazało się, że podatnik zarobi więcej, powinien niezwłocznie wycofać ten wniosek. Wtedy składa PIT-2 z zakreślonym kwadratem w polu 21.

Części PIT-2 wypełniane przez zleceniobiorcę – podsumowanie

| Część PIT-2 | Rodzaj oświadczenia/wniosku | Czy zleceniobiorca może złożyć oświadczenie/wniosek zleceniodawcy? |

|---|---|---|

| C | Oświadczenie w sprawie pomniejszenia zaliczki na pdof o kwotę zmniejszającą podatek | Tak |

| D | Oświadczenie w sprawie pomniejszenia zaliczki na pdof o kwotę zmniejszającą podatek | Nie (dotyczy tylko niektórych podatników, którzy składają oświadczenie np. organowi rentowemu) |

| E | Oświadczenie o preferencyjnym opodatkowaniu dochodów | Nie |

| F | Oświadczenie o podwyższonych kosztach pracowniczych | Nie |

| G | Oświadczenie w sprawie zwolnień podatkowych (ulgi na powrót, ulgi dla rodzin 4+, ulgi dla pracujących seniorów) | Tak |

| H | Wniosek o niestosowanie ulgi dla młodych lub pracowniczych kosztów uzyskania przychodów | Tak (w części dot. ulgi dla młodych) |

| I | Wniosek o rezygnację z 50% kosztów uzyskania przychodów | Tak |

| J | Wniosek o niepobieranie zaliczek w roku podatkowym | Tak |

Dodatkowe pytania o PIT-2 wypełniany przez zleceniobiorcę

Czy zleceniodawca powinien zastosować kwotę zmniejszającą zaliczkę na podatek dochodowy, jeśli wypłaci wynagrodzenie zleceniobiorcy po zakończeniu umowy zlecenia?

Płatnik nie uwzględnia części oświadczeń i wniosków podatnika po ustaniu zatrudnienia. Jedyne wyjątki to wnioski o niestosowanie:

- ulgi dla młodych,

- pracowniczych kosztów uzyskania przychodu (w przypadku podwyższonych KUP stosujemy standardowe KUP po ustaniu zatrudnienia),

- 50% kosztów uzyskania przychodu.

Co się stanie, jeśli zleceniobiorca nie złoży oświadczenia o stosowaniu kwoty pomniejszającej podatek?

Kwota zmniejszająca podatek dochodowy od osób fizycznych nie przepada. Jeśli zleceniobiorca nie przekaże zleceniodawcy oświadczenia w PIT-2, które zobowiązałoby płatnika do pomniejszania zaliczek na podatek dochodowy o 100 zł, 150 zł lub 300 zł miesięcznie, kwota wolna od podatku zostanie rozliczona w rocznym zeznaniu podatkowym. Podatnik powinien się zastanowić, czyli woli nieco wyższe wynagrodzenie z tytułu umowy zlecenia co miesiąc, czy zwrot nadpłaty w przyszłości.

Zleceniobiorca złożył oświadczenie o stosowaniu kwoty zmniejszającej podatek u więcej niż 3 płatników, co spowodowało przekroczenie limitu 300 zł i zaniżenie zaliczek na PIT. Kto ponosi odpowiedzialność w tym przypadku?

Nawet jeśli zleceniobiorca współpracuje z co najmniej 4 firmami, może złożyć oświadczenie w sprawie pomniejszenia zaliczki na podatek dochodowy u maksymalnie 3 zleceniodawców. Wtedy każdy płatnik redukuje zaliczkę na pdof o nie więcej niż 100 zł miesięcznie. Gdyby się zdarzyło, że podatnik wprowadzi płatników w błąd, co spowoduje zaniżenie zaliczek, to zleceniobiorca poniesie konsekwencje, np. będzie musiał pokryć dopłatę. Ministerstwo Finansów potwierdziło, że płatnik nie musi weryfikować, czy podatnik wpisał prawdziwe informacje w PIT-2.

Kiedy płatnik uwzględni PIT-2 w wynagrodzeniu zleceniobiorcy?

Załóżmy, że zleceniobiorca złożył oświadczenie w sprawie pomniejszania zaliczki o kwotę zmniejszającą podatek i wniosek o niestosowanie ulgi dla młodych w styczniu 2023 roku. Zleceniodawca powinien uwzględnić PIT-2 w następnym miesiącu kalendarzowym po otrzymaniu oświadczeń i/lub wniosków, czyli w lutym 2023 roku.

Spis treści

- Jak zleceniobiorca powinien wypełnić PIT-2?

- Oświadczenie zleceniobiorcy w sprawie kwoty zmniejszającej zaliczkę na podatek w przypadku kilku umów zleceń (część C)

- Oświadczenie zleceniobiorcy w sprawie kwoty zmniejszającej zaliczkę na podatek w przypadku umowy zlecenia i umowy o pracę (część C)

- Oświadczenie zleceniobiorcy w sprawie ulg (część G)

- Wniosek zleceniobiorcy o niestosowanie ulgi dla młodych (część H)

- Wniosek o zrezygnowaniu z 50% kosztów uzyskania przychodów przez zleceniobiorcę (część I)

- Wniosek o niepobieranie zaliczek w roku podatkowym (część J)

- Części PIT-2 wypełniane przez zleceniobiorcę – podsumowanie

- Dodatkowe pytania o PIT-2 wypełniany przez zleceniobiorcę

Spis treści

- Jak zleceniobiorca powinien wypełnić PIT-2?

- Oświadczenie zleceniobiorcy w sprawie kwoty zmniejszającej zaliczkę na podatek w przypadku kilku umów zleceń (część C)

- Oświadczenie zleceniobiorcy w sprawie kwoty zmniejszającej zaliczkę na podatek w przypadku umowy zlecenia i umowy o pracę (część C)

- Oświadczenie zleceniobiorcy w sprawie ulg (część G)

- Wniosek zleceniobiorcy o niestosowanie ulgi dla młodych (część H)

- Wniosek o zrezygnowaniu z 50% kosztów uzyskania przychodów przez zleceniobiorcę (część I)

- Wniosek o niepobieranie zaliczek w roku podatkowym (część J)

- Części PIT-2 wypełniane przez zleceniobiorcę – podsumowanie

- Dodatkowe pytania o PIT-2 wypełniany przez zleceniobiorcę