Kwota zmniejszająca podatek dochodowy od wynagrodzenia pracownika – jak ją naliczać?

Pracodawca nalicza i odprowadza od wynagrodzenia pracownika zarówno składki ZUS, jak i zaliczkę na podatek dochodowy. Na jej wysokość wpływają m.in. pracownicze koszty uzyskania przychodu i kwota zmniejszająca podatek, która jest uzależniona od kwoty wolnej od podatku. Od 1 stycznia 2023 roku obowiązują nowe zasady naliczania kwoty zmniejszającej podatek, które dotyczą nie tylko osób zarabiających na podstawie umów o pracę, ale także umów cywilnoprawnych.

- Kwota wolna od podatku a kwota zmniejszająca podatek dochodowy

- Jak kwota zmniejszająca podatek wpływa na zaliczkę na podatek od wynagrodzenia podatnika?

- Kto korzysta z kwoty zmniejszającej podatek?

- Kwota zmniejszająca podatek na PIT-2

- Jak liczba umów o pracę i umów cywilnoprawnych wpływa na kwotę zmniejszającą podatek?

- Co się stanie, jeśli łączna suma miesięcznych kwot zmniejszających podatek przekroczy ustawowy limit?

Kwota wolna od podatku a kwota zmniejszająca podatek dochodowy

Aktualna kwota wolna od podatku, czyli dochód podatnika zwolniony z podatku, wynosi 30 000 zł. Na podstawie kwoty wolnej od podatku oblicza się kwotę zmniejszającą podatek.

Kwota wolna od podatku × stawka procentowa obowiązująca w I progu podatkowym według skali podatkowej = kwota zmniejszająca podatek w skali roku

30 000 zł × 12% = 3600 zł

Kwota zmniejszająca podatek w skali roku : 12 miesięcy = maksymalna kwota zmniejszająca comiesięczną zaliczkę na podatek dochodowy

3600 zł : 12 = 300 zł

Jak uwzględnić kwotę zmniejszającą podatek, obliczając zaliczkę na podatek od wynagrodzenia pracownika?

Kwotę zmniejszającą podatek odejmuje się od zaliczki na podatek dochodowy. Podstawą opodatkowania jest przychód pomniejszony o:

- podstawowe lub podwyższone koszty uzyskania przychodu,

- składki na ubezpieczenia społeczne finansowane przez pracownika.

| Wynagrodzenie brutto | 10 000 zł |

|---|---|

| Podstawa wymiaru składek na ubezpieczenia społeczne | 10 000 zł |

| Składki na ubezpieczenie społeczne (13,71%), w tym składka na ubezpieczenie emerytalne (9,76%), chorobowe (2,45%) i rentowe (1,5%) | 976 zł + 245 zł + 150 zł = 1371 zł |

| Podstawa wymiaru składki na ubezpieczenie zdrowotne | 10 000 zł – 1371 zł = 8629 zł |

| Składka na ubezpieczenie zdrowotne (9%) | 776,61 zł |

| Koszty uzyskania przychodu | 300 zł |

| Kwota zmniejszająca zaliczkę na podatek dochodowy | 300 zł |

| Stawka procentowa podatku | 12% |

| Podstawa obliczenia zaliczki na podatek dochodowy | 10 000 zł – 300 zł – 1371 zł = 8329 zł |

| Zaliczka na podatek dochodowy | 8329 zł × 12 % = 999,48 zł 999,48 zł – 300 zł = 699,48 zł |

| Zaliczka na podatek dochodowy do przekazania urzędowi skarbowemu (po zaokrągleniu do pełnych złotych) | 699 zł |

| Wynagrodzenie netto | 7153,39 zł |

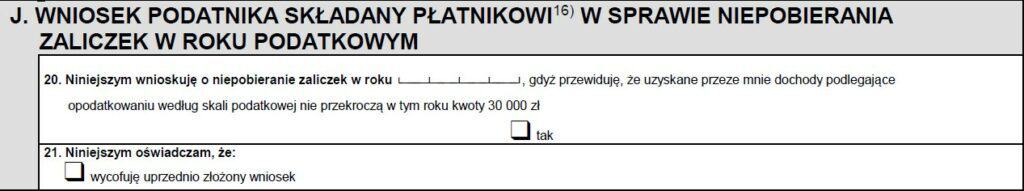

Pracownik może przewidywać, że dochody opodatkowane według skali podatkowej, które uzyska w danym roku podatkowym, nie przekroczą kwoty wolnej od podatku, czyli 30 000 zł. W takiej sytuacji powinien złożyć wniosek o niepobieranie zaliczek przez pracodawcę. W tym celu trzeba wypełnić część J na formularzu PIT-2 lub złożyć oświadczenie w innej formie, np. za pomocą systemu kadrowo-płacowego.

👉 Sprawdź, jak wypełnić nowy formularz PIT-2.

Dochód pracownika przekroczył kwotę wolną od podatku, a mimo to pracownik nie płacił zaliczek na podatek dochodowy. Kto za to odpowiada?

Jeżeli pracownik, który złożył oświadczenie o niepobieraniu zaliczek na podatek, zacznie zarabiać więcej, musi wycofać uprzednio złożony wniosek. Wtedy zaznacza się pusty kwadrat w części J w okienku 21 na formularzu PIT-2 lub zgłasza tę zmianę w inny sposób pracodawcy.

Co ważne, pracodawca nie odpowiada za nieuzasadnione zaniżenie – a nawet całkowite pominięcie – zaliczek na podatek dochodowy od wynagrodzenia pracownika. Za błędy wynikające z niepoprawnego wypełnienia PIT-2 lub złożenia analogicznych oświadczeń odpowiada pracownik, który po pierwsze – będzie musiał uregulować dopłatę wynikającą z rozliczenia rocznego, po drugie – narazi się na konsekwencje wynikające z Kodeksu karnego skarbowego.

👉 Zleceniobiorcy nie muszą wypełniać wszystkich pól formularza PIT-2. Zobacz, jak wypełnić PIT-2 w przypadku umowy zlecenia.

Komu przysługuje kwota zmniejszająca podatek?

Od 1 stycznia 2023 roku kwotę zmniejszającą podatek można stosować w przypadku przychodów osiąganych z tytułu:

- umowy o pracę,

- umowy zlecenia,

- umowy o dzieło.

- umowy o zarządzanie.

- spółdzielczej umowy o pracę,

- stosunku służbowego,

- kontraktu menedżerskiego,

- praktyk absolwenckich,

- pracy nakładczej.

Kwota zmniejszająca podatek na formularzu PIT-2

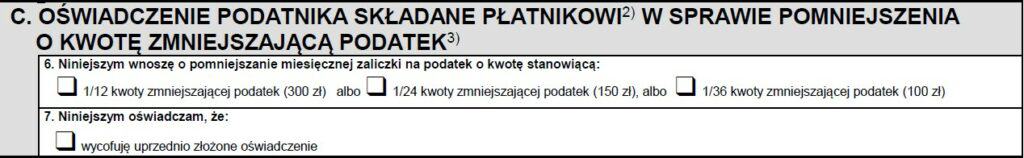

Jeśli pracownik chce, aby pracodawca uwzględniał kwotę zmniejszającą podatek, obliczając zaliczkę na podatek dochodowy co miesiąc, musi złożyć oświadczenie na formularzu PIT-2 lub w innej formie, np. według wzoru przygotowanego przez dział kadrowy firmy.

Część C formularza PIT-2 pozwala na określenie kwoty, którą płatnik (pracodawca) będzie odejmował od zaliczki na pdof.

Podatnik (pracownik) może wybrać:

- 1/12 kwoty zmniejszającej podatek (300 zł),

- 1/24 kwoty zmniejszającej podatek (150 zł),

- 1/36 kwoty zmniejszającej podatek (100 zł).

Wybór jest uzależniony przede wszystkim od umów, na podstawie których zarabia płatnik.

Obsługa płacowa firm w TribePerk bazuje na zautomatyzowanej platformie kadrowo-płacowej, która przyspiesza naliczanie wynagrodzeń, pobierając niezbędne dane z różnych sekcji, w tym umów o pracę, cywilnoprawnych czy B2B. Kreator umów pozwala na zaznaczenie, jaką kwotę zmniejszającą podatek chce stosować dana osoba.

Kwota zmniejszająca podatek a liczba umów o pracę i umów cywilnoprawnych

Jeśli podatnik uzyskuje przychody z kilku źródeł, np.:

- umowy o pracę,

- umowy zlecenia,

- umowy o dzieło,

które podpisał z różnymi firmami, może wszystkim płatnikom zgłosić, aby odejmowali od zaliczki na podatek dochodowy kwotę zmniejszającą podatek. Co ważne, łączna kwota zmniejszająca podatek w skali miesiąca nie może przekroczyć 300 zł. To skutkowałoby zaniżeniem podatku dochodowego i obowiązkiem uiszczenia dopłaty po rozliczeniu rocznym, a nawet odpowiedzialnością przewidzianą w Kodeksie karnym skarbowym.

👉 Przeczytaj, kiedy nie odlicza się kwoty zmniejszającej podatek od zaliczki na podatek z tytułu umowy o dzieło.

Umowa o pracę z jedną firmą

Jeśli jedynym źródłem przychodu jest umowa o pracę, podatnik może zgłosić pracodawcy, że chce stosować maksymalną kwotę zmniejszającą podatek, czyli 300 zł. Teoretycznie – pracownik mógłby wybrać niższą kwotę, czyli 150 zł lub 100 zł. Praktycznie – nie ma to sensu, ponieważ nadpłacałby podatek, a różnica – nadpłata w wysokości 1800 zł lub 1200 zł – zostałaby rozliczona dopiero po złożeniu zeznania rocznego.

👉 Składki ZUS finansowane przez pracodawcę podwyższają wynagrodzenie brutto o około 20%. Zobacz, które składki pokrywa firma, a które pracownik.

Co najmniej dwie umowy z jedną firmą

Zdarza się, że przedsiębiorca podpisuje umowę o pracę i umowę cywilnoprawną, np. umowę zlecenie, z tą samą osobą. W tym przypadku podatnik, będący jednocześnie pracownikiem i zleceniobiorcą, może złożyć oddzielne oświadczenia w sprawie kwoty zmniejszającej podatek. Obie zaliczki można pomniejszać o 150 zł, co da razem 300 zł miesięcznie. Oczywiście pracownik może zadecydować, że chce zastosować 1/12 kwoty zmniejszającej podatek, czyli 300 zł, tylko w przypadku jednej umowy.

Jeżeli podatnik wypełnia PIT-2, warto, aby w części B w okienku 5 dopisał, które źródło przychodów ma na myśli, np. podał numer umowy o pracę lub umowy zlecenia. Co prawda w oficjalnym formularzu podaje się dane płatnika, ale brakuje odrębnego pola, w którym można by określić źródło przychodów w przypadku więcej niż jednej umowy z tą samą firmą.

Co najmniej dwie umowy z różnymi firmami

Można się zatrudnić na 1/2 etatu w jednej firmie i 1/2 etatu w drugiej firmie, a na dodatek zarabiać na podstawie umowy zlecenia podpisanej z trzecią firmą.

Jak rozdysponować kwotę zmniejszającą podatek w tej sytuacji?

- Złożyć wniosek o pomniejszanie zaliczki o 1/12 kwoty zmniejszającej podatek, czyli 300 zł, tylko u jednego płatnika. Obojętnie, czy będzie to pracodawca, czy zleceniodawca.

- Przesłać oświadczenie o pomniejszanie zaliczki o 1/24 kwoty zmniejszającej podatek, czyli 150 zł, dwóm wybranym firmom, np. pracodawcy i zleceniodawcy. Zaliczka na podatek od wynagrodzenia z tytułu jednej umowy o pracę nie byłaby pomniejszana.

- Podzielić kwotę zmniejszają podatek między wszystkich płatników. Każdemu należy złożyć oświadczenie o pomniejszaniu zaliczki na podatek o 1/36 kwoty, czyli 100 zł.

👉 Pobierz rachunek do umowy zlecenia i sprawdź, jak go wypełnić. Wyjaśniliśmy, czy możesz rozliczyć zleceniobiorcę na liście płac.

Pracownik złożył błędne oświadczenia w sprawie kwoty zmniejszającej podatek, więc przekroczył miesięczny limit. Kto ponosi odpowiedzialność za zaniżony podatek?

Zgodnie z wyjaśnieniami Ministerstwa Finansów płatnik – niezależnie od tego, czy jest pracodawcą, czy zleceniodawcą – nie odpowiada za błędy w naliczaniu zaliczki na podatek dochodowy, które wynikają z oświadczenia podatnika.

Jeżeli podatnik zarabia na podstawie kilku umów i – wbrew przepisom – każdego płatnika poprosił o zmniejszanie zaliczki o 1/12 kwoty zmniejszającej podatek, to nie tylko będzie zobowiązany do pokrycia dopłaty wynikającej z rozliczenia rocznego, ale może ponieść odpowiedzialność zgodnie z Kodeksem karnym skarbowym.

Spis treści

- Kwota wolna od podatku a kwota zmniejszająca podatek dochodowy

- Jak uwzględnić kwotę zmniejszającą podatek, obliczając zaliczkę na podatek od wynagrodzenia pracownika?

- Komu przysługuje kwota zmniejszająca podatek?

- Kwota zmniejszająca podatek na formularzu PIT-2

- Kwota zmniejszająca podatek a liczba umów o pracę i umów cywilnoprawnych

- Pracownik złożył błędne oświadczenia w sprawie kwoty zmniejszającej podatek, więc przekroczył miesięczny limit. Kto ponosi odpowiedzialność za zaniżony podatek?

Spis treści

- Kwota wolna od podatku a kwota zmniejszająca podatek dochodowy

- Jak uwzględnić kwotę zmniejszającą podatek, obliczając zaliczkę na podatek od wynagrodzenia pracownika?

- Komu przysługuje kwota zmniejszająca podatek?

- Kwota zmniejszająca podatek na formularzu PIT-2

- Kwota zmniejszająca podatek a liczba umów o pracę i umów cywilnoprawnych

- Pracownik złożył błędne oświadczenia w sprawie kwoty zmniejszającej podatek, więc przekroczył miesięczny limit. Kto ponosi odpowiedzialność za zaniżony podatek?